この記事では、海外FX歴11年の筆者が1年で資産を20倍にしたスキャルピング手法を公開します。

スキャルピングとは、数秒から数分の短期売買を繰り返して小さな利益を抜き取っていくトレード手法です。

そしてその売買を1日約20~30回、人によっては100回以上繰り返して利益を積み上げていきます。

短時間で利益を確定し、レートがポジションと逆行した時には素早く損切りをするなど、集中力と反射神経と冷静な判断力が投資結果に影響を及ぼします。

スキャルピングでは一回のトレードで獲得するpipsが小さいため大きくロットを張らないと利益も小さくなります。

国内FXの25倍のレバレッジでは大きな枚数を持てないため、海外FXのハイレバはスキャルピングと相性がいいのです。

スキャルピングにおすすめの海外FX業者

スキャルピングで勝つには、使用するFX業者のスプレッド・取引手数料の安さと約定力の高さが絶対に必須です。

業者選びを間違えると勝てるトレードでも負けてしまうので、まず最初にスキャルピングにオススメの海外業者を2社ご紹介します。

より詳しくは以下の記事で解説しているので、スキャルピング用口座を探している方は参考にしてみてください。

1位 AXIORY

| ライセンス | 資産保証 | ボーナス |

|---|---|---|

| ベリーズ国際金融サービス委員会 | 上限なし | なし |

| サーバー | 取引形態 | スキャルピング・自動売買 |

| Equinix TY3(東京) | NDD STP または ECN | 可能 |

| 最大通貨ペア数 | 最大レバレッジ | 最小取引単位 |

| 61種類 | 400倍 | 1,000通貨 |

| スプレッド | 取引手数料 | 取引ツール |

| 非常に狭い※ | 片道3ドル※ | MT4/cTrader/ |

※スプレッド・取引手数料はナノスプレッド口座のもの

メリット

- 金融ライセンスあり

- 資産保証額の上限なし

- 日本人サポート・サービスが最も充実

- ECNの取引コストが最も安い

- ストップ狩り・約定拒否がほとんどない

- 短期売買・自動売買に特化

- 取引ツールは「MT4」「cTrader」

- 出金拒否の報告はほとんどない

- 初心者・海外FX未経験者にオススメ

デメリット

- ボーナスは一切なし

- 証拠金残高が多いと最大レバレッジが下がる

Axioryは取引コストが業界でもトップクラスの安さで、通貨ペアが61種類、最大レバレッジが400倍、最小取引単位が1,000通貨からと非常にハイスペック。

ナノスプレッド口座はドル円などの主要通貨ペアのスプレッドが海外業者の中でもトップクラスに狭く設定されています。

スキャルピングに非常にオススメの業者と言えるでしょう。

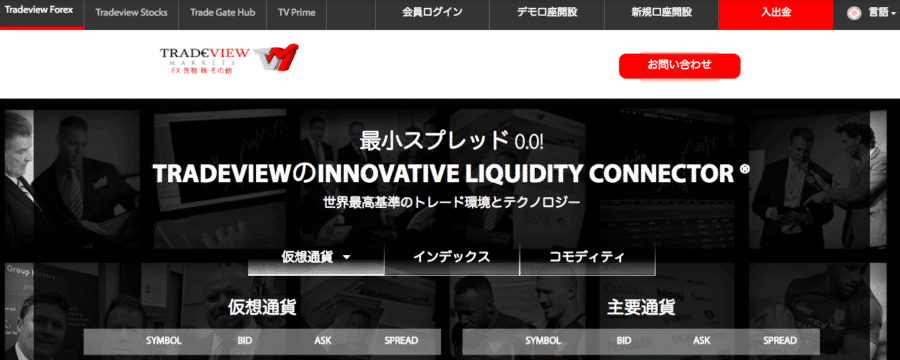

2位 Tradeview

| ライセンス | 資産保証 | ボーナス |

|---|---|---|

| ケイマン諸島金融庁 | 最大35,000ドル | なし |

| サーバー | 取引形態 | スキャルピング・自動売買 |

| Equinix LD4(ロンドン) | NDD STP または ECN | 可能 |

| 最大通貨ペア数 | 最大レバレッジ | 最小取引単位 |

| 71種類 | 400倍 | 1,000通貨 |

| スプレッド | 取引手数料 | 取引ツール |

| 非常に狭い※ | 片道2.5ドル※ | MT4/MT5 cTrader/CURRENEX |

※スプレッド・取引手数料はILC口座のもの

メリット

- 金融ライセンスあり

- 資産保証額35,000ドル

- 完全なA-Book業者

- LPは50社以上

- 取引手数料の安さは業界トップレベル

- 通貨ペアが71種類と豊富

- 取引ツールが4種類

デメリット

- 初心者・海外FX未経験者は敷居が高く感じる

- ネット上・公式サイト上の情報量が少ない

- ロスカット率が国内FX業者レベルの100%

- ILC口座は最低入金額10万円・ボーナスなし

- 取引環境重視には多くの資金が必要

Tradeviewは最大レバレッジは400倍、最小取引単位は1,000通貨と一般的ですが、通貨ペアが充実の71種類、取引コストが非常に安い、約定力が高いといった魅力的なスペックです。

オススメは、驚異的なスプレッドの狭さと手数料の安さのILC口座です。

ILC口座は、ILC(Lnnovative Liquidity Connector)テクノロジーによって、50社以上のLPの中からベストプライスが提供されるシステムとなっており、高い約定力を誇ります。

取引形態にECNを採用している業者で、取引手数料が片道2.5ドル(10万通貨あたり)というのは、業界でも最安値です。

さらに、スプレッドにはマークアップ(上乗せ手数料)もなく、限りなく0に近いため、トータルコストで見た場合でも、業界トップクラスのコストパフォーマンスを実現しています。

ただし、ILC口座は、最低入金額が10万円以上、最小取引単位が10,000通貨、MT4・MT5口座に限っては最大レバレッジも100倍なので、まとまった取引資金が必要です。

スキャルピング用のFX口座を選ぶ3つのポイント

スキャルピング用のFX会社は以下のポイントを押さえておきましょう。

- スプレッドの狭いFX会社

- 約定力が高い会社

- スキャルピング取引OKのFX会社

1. スプレッドの狭いFX会社

スキャルピングでは通貨ペアのスプレッドが非常に重要になってきます。

スプレッドは最大でも2pips、1pips以下が望ましいです。

2. 約定力が高い会社

約定力とはFXで売買を成立させる力のことを言います。

スキャルピングではこの約定力が非常に重要になってきます。

例えば、1ドル100.00円で買いたい場合、

100.00円で注文を出して約定したら100.30円で買っていた、なんてことがあります。

この場合、0.3円損していることになりますよね。(スリッページと言います)

このようなことが無いように100.00円で注文を出したらちゃんと100.00円で取引を成立させてくれる会社の方がありがたいわけです。

つまり、お客さんの出した注文と約定価格の差が小さい会社が「約定力が高い会社」となります。

スキャルピングでは小さい利幅を積み重ねていくために、この約定力がものを言います。

狙った価格で取引を成立させるために、利用する口座の約定力はFX会社の口コミなどをチェックしておきましょう。

3. スキャルピング取引OKのFX会社

FX会社の中にはスキャルピングトレードを禁止している会社もあるので注意が必要です。

短時間に何回も注文を出すとサーバーに負荷がかかるのでやめてほしい、というわけです。

スキャルピングを禁止している会社というのは、各社の交付書面に「短期売買の禁止」と明記している会社が該当します。

代表的な海外FX業者のGEMFOREXでは以下のようにスキャルピングに厳しいルールを定めています。

スキャルピングに関するルール

オールインワン口座では特に厳しい制限は設けてはおりません。但し、お客様からのお口座から発生するメッセージが膨大な量となり、当社サーバーの執行能力に支障があると担当部門で認められます場合には、一旦取引停止となる場合がございます。また、場合によっては利用規約第12条18項とし、同規約第20条2項に沿った処置を行わせて頂く場合もございますので、極端な取引はお控え下さい。以前の事例となりますが、短期間(5分間を目安)に往復合計10LOT以上での連続したお取引を継続された結果、カバー先にて予告無く取引停止となり、該当取引分につきましてdeal cancelとなったケースがございました。

日本国内のFX業者だと、DMMFXやSBIFXトレードは契約締結前交付書面に「短時間に、頻繁に行われる注文及び取引であって、他のお客様又は当社のシステムもしくはカバー取引等に著しい悪影響を及ぼすと認められる注文」と明記しています。

(5) 取引の如何に関わらず本取引システム又は本取引システムの運用に対して過大に負荷を強いる行為

(中略)

(9) 短時間での注文を繰り返し行う行為

スキャルピング禁止を謳っていない会社でも連続発注の際に数秒空けないとだめな会社もあります。

例えば、外為どっとコムでは100万通貨以上の注文でも連続発注が可能ですが、GMOクリック証券では2秒間は間隔を空けなければなりません。

事前知識

スキャルピングで使うローソクの時間足

スキャルピングで使うローソク足は一般的に1分足や5分足をメインに使うことがほとんどです。

これらをメインとしてその上位足として15分足~1時間足を使います。

実際のトレードは1分足などの短い時間足を使い、トレンドの確認に時間軸の長い足を使うイメージです。

トレンドの判断は非常に重要なポイントになりますので、スキャルピングを始める前は必ず現在の相場のトレンドを見ておく必要があります。

スキャルピングに向いている通貨ペア

スキャルピングにはどの通貨ペアを使えばいいのかは以下のポイントで考えます。

- スプレッドが狭い通貨ペア

- トレードをする時間に取引が活発に行われている

スキャルピングでは小さな利益を積み重ねてトレードしていきます。そのため、一日に何回もエントリーする必要があり、自ずとスプレットにかかるコストが重くのしかかってきます。

このため、スキャルピングトレードではスプレッドが広い通貨ペアは向いていません。

また、ある程度参加者の多い通貨ペアであることも重要です。

実際の市場では米国のFXトレーダーはユーロドルを最も多くスキャルピングに利用し、日本のトレーダーはドル円を最も多くスキャルピングに利用しています。

スキャルピングでは値動きの特性を知っているなじみの通貨ペアであることも重要になってきますので、初心者の人はまずはドル円から始めてみることをおすすめします。

スキャルピングに向いている時間帯

スキャルピングに向いている時間帯も色々言われていますが、どの時間に参加できて、どの時間が得意なのかを知って参加する時間帯を決めると良いです。

FXは24時間トレードできますが、主に三大市場と呼ばれる東京市場・ロンドン市場・NY市場の時間帯があり、それぞれ値動きの特色が異なります。

ロンドン市場、NY市場の値動きの活発な時間帯が良いとする人もいますが、東京市場のような穏やかな相場の方が得意だという人もいます。

東京市場のような穏やかな時間帯では逆張り手法、ロンドン時間からはトレンドが発生しやすいため順張りでトレンドについていくなど時間帯によって有効な手法が異なりますので自分にあった時間帯に参加するのがコツです。

日中仕事をしている人は夜にしか参加できないということもあるでしょう。大切なのは参加する時間を決めるということです。自分の得意な時間を早く見つけて決まった時間にトレードするのが成功の早道です。

通信環境にも気を配っておく

スキャルピングトレードをするならインターネットの通信状況にも気を配っておく必要があります。

ネットスピードの遅さはトレード成績に影響を及ぼす可能性があるので、快適な環境でトレードが行える回線の環境下でトレードを行うようにします。

ポジション保有中にネット回線が不安定になったり切れたりしたらそれこそ命取りです。

現在のネット回線に不安がある場合は必要経費と考えて快適な環境下に切り替えることをおすすめします。

勝てるスキャルピング手法の実例

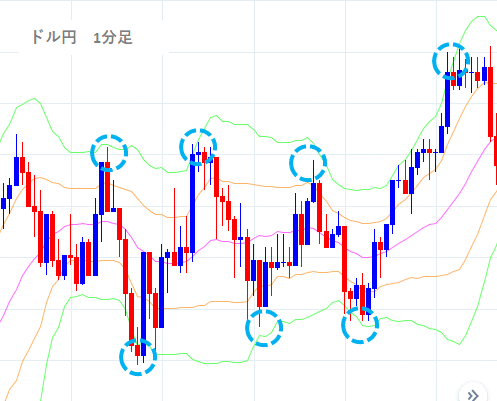

ボリンジャーバンドを使った1分足スキャルピング手法

スキャルピング初心者におすすめのインジケーターがボリンジャーバンドです。

トレンド相場、レンジ相場と相場のほとんどの状況でシンプルな手法で使用することが可能です。

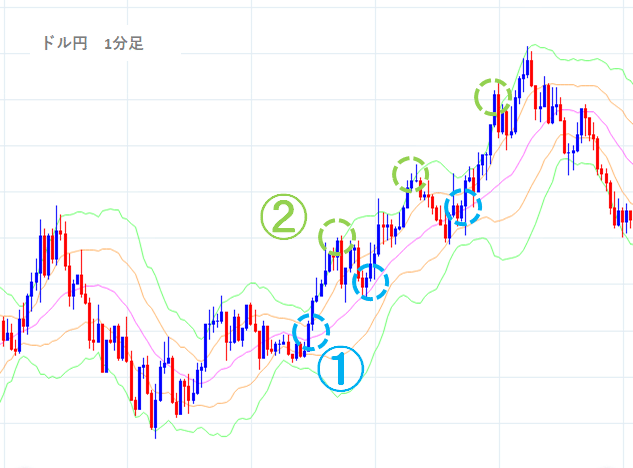

トレンド中の順張り手法

通常のトレンド中に順張りでエントリーする方法です。

トレンドの状態はミドルバンドが45度の角度で上昇、または下降していること、ローソクがミドルバンドと±2σ(シグマ)の間を行き来していることで判断することが可能です。

【上昇トレンド】

移動平均線が45度の角度で右肩上がりになっていることを確認します。

①ローソク足が+σ方向から戻ってきてミドルバンドに到達し、折り返して+σ方向に抜けた時点でエントリーします。ミドルバンドにタッチしただけではそのまま反対側の-σ方向にローソク足が下降してしまい、ダマシになる可能性がありますので、ミドルバンドを折り返したことを確認してからのエントリーです。

②ローソク足が-2σにタッチしたら利確します。

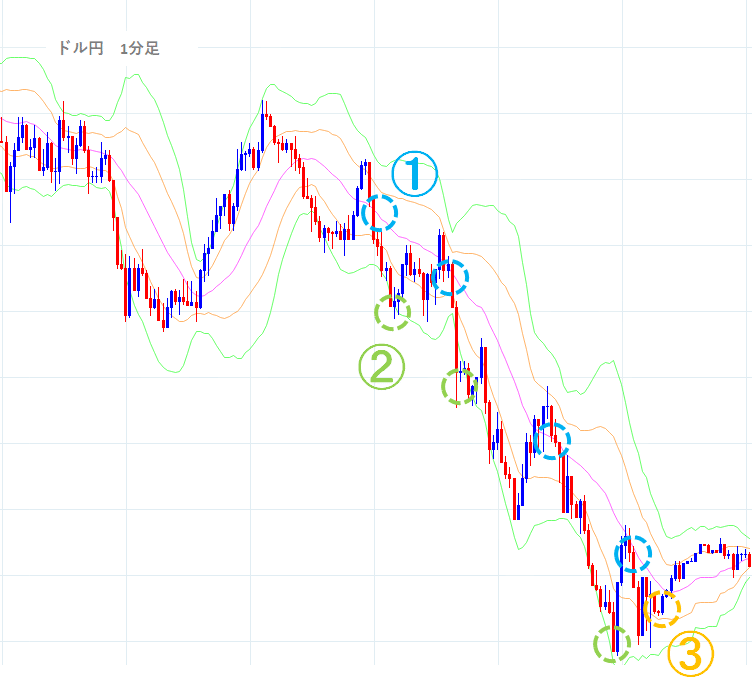

【下降トレンド】

移動平均線が45度の角度で右肩下がりになっていることを確認します。

①ローソク足が-σ方向からミドルバンドに戻ってきてミドルバンドを折り返して-σ方向に動き出したことを確認してエントリーします。

②ローソク足が-2σにタッチした時点でエントリーします。

③損切りポイントはミドルバンドから-2σに向かっていたローソク足が-2σに到達せずに-1σを上抜けた時点です。ポジションの状態によって+1σまでの上昇で損切りポイントとしても良いでしょう。

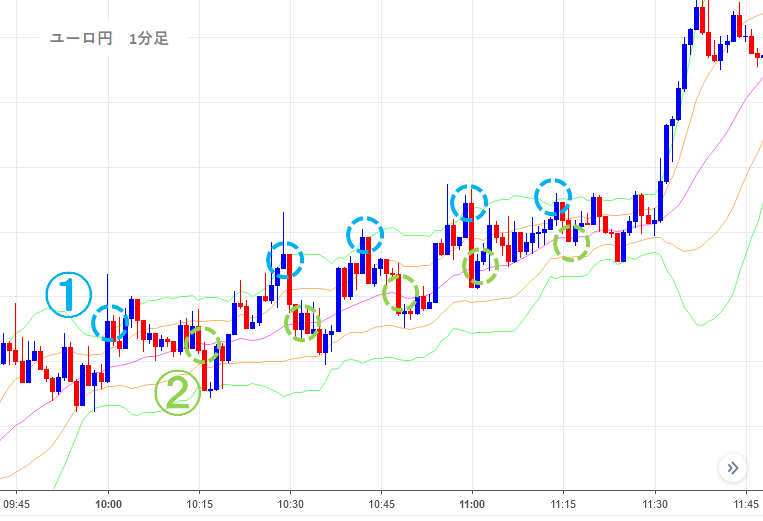

東京市場で使える弱いトレンド中の逆張り手法

東京市場の値動きの緩やかな時間帯に起こりやすい上下どちらかに傾いているレンジ相場での逆張り手法です。

レンジ相場ではあるものの、バンドが平行になっているわけではなく、やや斜めになっていることが東京市場ではよく起こります。そのような弱いトレンド中に6pipsを狙う手法です。

①30分足または1時間足を見て市場に混乱が起きていないか、急激なトレンドが発生していないかをチェックします。特に早朝は前日のロンドン、NY時間に大きな出来事や指標発表の影響を受けることもあるのでそういうときはチャートが落ち着くまでトレードは見送ります。

②ボリンジャーバンドのバンド幅が10pips程度開いているかを確認します。東京市場のドル円はバンド幅が10pipsも開かないことがありますので、ユーロ円あたりがちょうど良いことが多いです。ただし、利確幅を半分程度の3pipsに設定してドル円でトレードしていくことも可能ですので、使用している口座のスプレッドとトレード手法で好きな通貨ペアを選びます。

③上昇トレンドでは+2σラインにローソクが到達した時点で逆張りで売りエントリーし、ミドルバンドに到達したら利食いの買いをします。ボリンジャーバンドの幅が10pipsであればだいたい5~6pipsで利確です。

東京市場中であればよく使える手法ではありますが、指標発表がある時間帯はトレードを避けます。また、15:00以降は海外勢が入ってきて欧州時間の雰囲気が出てきますので、15:00くらいまでで終了させます。

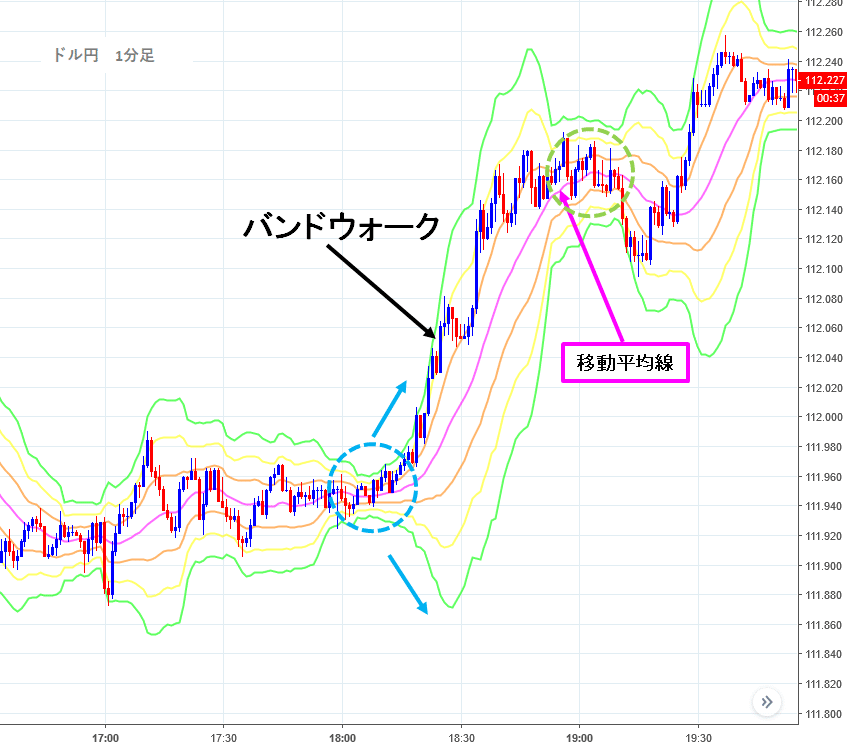

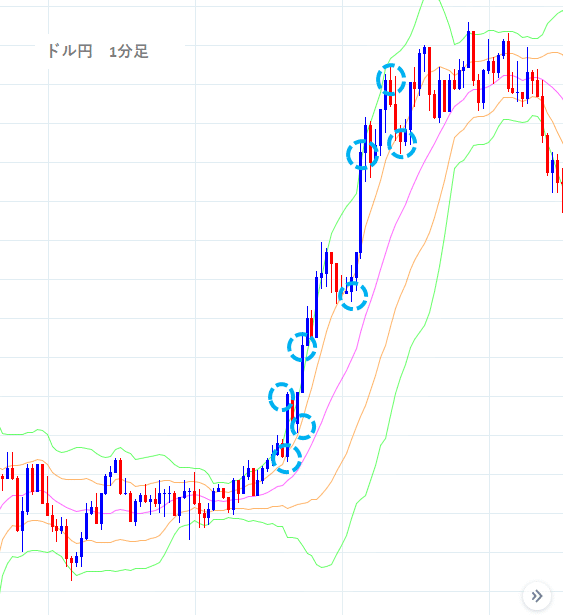

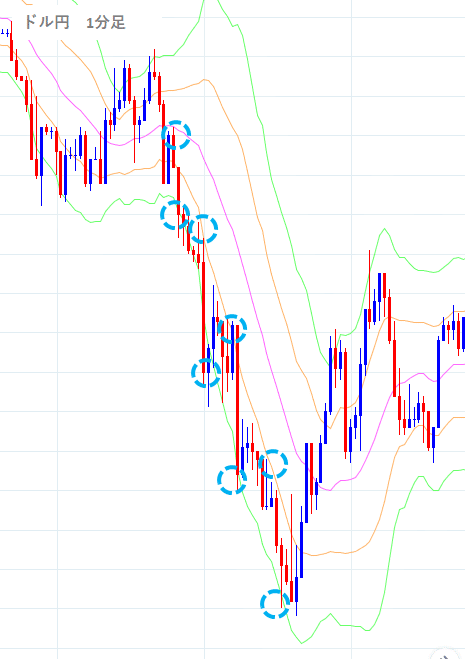

バンドウォーク中のスキャルピング(順張り)

バンドウォークとはローソク足がボリンジャーバンドの±2σと±1σの間に貼りつくような形で推移する状態です。

バンドウォークには頻繁になるわけではありません。バンドウォークになったらすぐにこの手法を取ることができるようにバンドウォークの兆候を知っておきましょう。

バンドウォークの兆候

バンドウォークになる時の特徴はバンド幅これまでよりさらに狭くなって収縮した後に一気に広がり、ローソク足が強いトレンドを示します。

相場が膠着状態になった後に一気にどちらかにエネルギーが放出されるイメージです。

バンドウォークの終焉はローソク足が移動平均線を割り込んだ時です。ローソク足が移動平均線を割った時にはこのスキャルピング手法は終了となります。

バンドウォーク中のスキャルピング手法

上昇トレンド

- ローソク足が1σにタッチしたら買いエントリー

- ローソク足が2σに到達したら利食いする

下降トレンド

- ローソク足が-1σにタッチしたら売りエントリー

- ローソク足が-2σに到達したら利食いする

バンドウォークが出現したらトレンドの方向に合わせて①と②を繰り返すのみです。

損切ポイントはローソク足が移動平均線にタッチ時点となります。先ほど解説した通り、ローソク足が移動平均線を割り込んだらバンドウォークは終了のサインとなりますので、この手法でのトレードは一旦終了となります。

ボリンジャーバンドの逆張り

レンジ相場の時はボリンジャーバンドを使って逆張りのスキャルピングをすることができます。

- 移動平均線が平行

- バンドがスクィーズ(収束している)

ことを確認してトレードします。

ローソク足が+2σにタッチしたら売りエントリー、-2σにタッチで利確または買いエントリーとボリンジャーバンドの一番シンプルなトレード方法です。レンジ相場が続く限りドテンを繰り返していけることもシンプルで難易度の低い手法です。

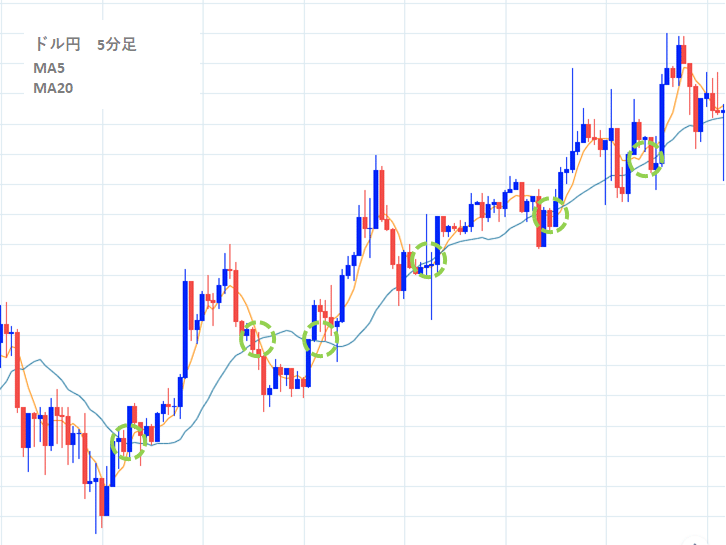

移動平均線のシンプル5分足スキャルピング

移動平均線を使ってトレンド相場で行うシンプルなスキャルピング方法です。使用する移動平均線のパラメーターは5と20の2本です。

あらかじめ15分足、30分足でトレンド中であることを確認します。200日移動平均線を5分足チャートに同時に表示させて移動平均線でトレンドを見ながらトレードしても良いです。

トレード手法はシンプルです。上昇トレンドでは20MAを5MAがゴールデンクロスしたら買いエントリー、デッドクロスしたら利確です。利確は移動平均線のDCの他に、ローソク足が20MAにタッチしたらでもOKです。

トレンドが強ければ大きな値幅が取れますが、シグナルを待たずに利確pipsを固定しても良いです。

下降トレンドではこれの逆になります。

20MAを5MAがデッドクロスしたら売りエントリー、ゴールデンクロスしたら利確です。

かなりシンプルな方法になりますが、トレンド中では有効な方法になります。ただし、この手法は利確ポイントが分かりづらいので、利確ポイントを見やすくするためにボリンジャーバンドやエンベロープを同時に表示させても良いです。

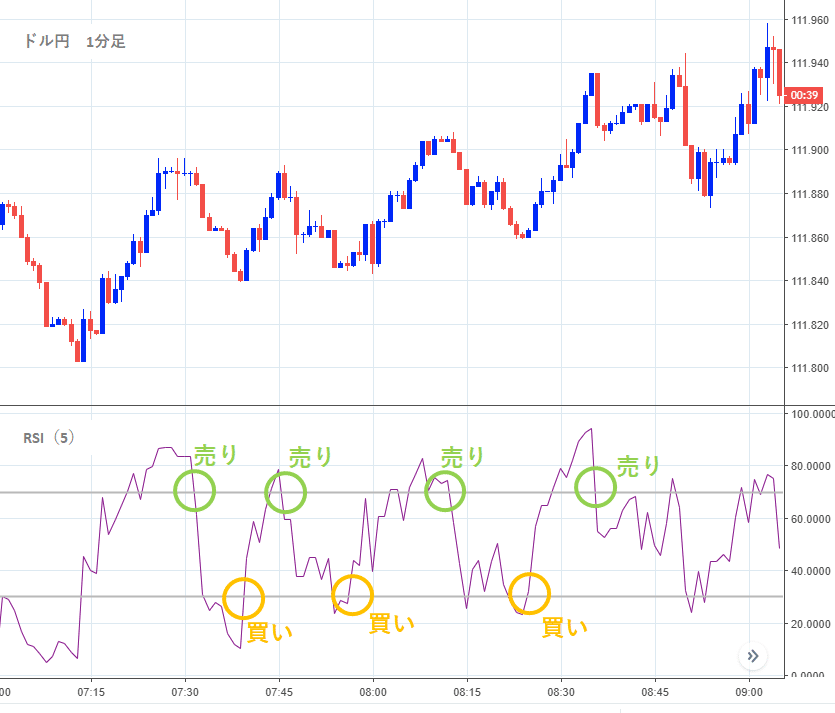

RSIを使った1分足スキャルピング

RSIは「買われすぎ」「売られすぎ」を示してくれるオシレーター系指標です。分かりやすく、使い勝手の良いRSIはFXトレーダーにも人気のインジケーターです。

オシレーター系の指標ですのでRSIの得意な場面と不得意な場面がありますが、RSIが機能するときに使えばシンプルにシグナルを発生させてくれ、最強のツールとなってくれるでしょう。

RSIの数値は0%~100%の間を推移し、30%以下の水準で売られすぎ、70%以上の水準で買われすぎを表します。

そして、RSIをはじめとしたオシレーター系インジケーターの得意な場面は「レンジ相場」です。「買われすぎ」と「売られすぎ」水準での逆張り手法となりますのでレンジ相場で利益を狙っていきます。

レンジ相場になればいつでもできる手法ではありますが、オセアニア市場から東京市場ではレンジ相場になりやすい時間です。

東京時間、NY時間問わず、重要指標が発表される前は発表前の様子見による小動きになっている可能性がありますので初心者の方は指標発表の直前はトレードを避けた方が無難です。

RSIのパラメーターは通常14がデフォルトになっていることが多いのですが、スキャルピングの場合は期間を調節してサインが分かりやすくします。

スキャルピングではRSIのパラメーターを3~9の間で設定するトレーダーが多いようです。

期間が短いとシグナルが頻繁に出ますのでチャンスは多くなりますがダマシも多くなりますし、期間が長いとダマシが少ない反面チャンスが少なくなります。

期間を短くする分RSIの買われすぎ売られすぎラインを70%・30%から80%・20%に変更するなど、相場状況と自分のトレードスタイルに合わせて調節してしっくり来る組み合わせを選ぶと良いでしょう。

チャートのRSIは期間を5、売られすぎ、買われすぎのラインを30%、70%に設定しています。

買いのエントリーポイントはRSIの数値が30%を割り込んだポイントですが、ダマシを回避するためにRSIが30%以下になった後、折り返してきて30%ラインを上抜けるラインが買いのポイントです。

売りエントリーポイントも同じく、RSIの数値が70%以上になったポイントですが、ダマシを回避するため、RSIが70%を上回った後、折り返してきて70%ラインと交差するポイントで売りを入れます。

利確はエントリーした反対側の売られすぎ(30%)、買われすぎ(70%)ラインで行っても良いですし、10pipsなど、pipsを固定して行っても良いです。

損切りポイントについても一度30%ライン、70%ラインを抜けて中心に向かったRSIが2つのラインに戻ってきたところで行っても良いですし、pipsを固定しても良いです。

どちらか自分に合った方法に決めてそのルールに基づいてトレードを行っていきます。

スキャルピングの損切り

スキャルピングは短時間で小さな値幅を取っていく手法であるだけに、損切りはエントリー以上に考えなくてはいけません。

損切りの方法には色々な考え方があります。

例えば

- pips数をあらかじめ決めておく

- テクニカル分析で損切りポイントを判断する

などです。

スキャルピングで考える損切りの値幅

スキャルピングでは損切りの値幅はあらかじめルールとして決めておいた方が良いです。

10pipsなどの値幅で固定するのか、ボリンジャーバンドのバンドにタッチしたら、などとインジケーターと価格の位置関係で決めるのかはあなたのトレード手法によって決めていくと良いです。

逆指値を入れるか入れないか

注文時にあらかじめ損切りの逆指値を入れるか、入れないで手動で損切りをするかというのはかなり議論されるポイントでもあります。

必ず逆指値を入れるよ、という人もいれば、逆指値は入れずにチャートを見て判断して自分で損切り注文をする、という人もいます。

損切りは自分の心理で左右されることがあります。損切りって少しタイミングを逃しただけで損切りができなくなってしまうのです。

利確は成り行きでも上手に、冷静にできるものです。でも、損切りは利確のようにはいかないものです。

思惑と逆行した場合、5pipsではまだ損切りができたのに、損が20pipsくらいになるともう損切りができなくなってしまうのです。

損切りは冷静に機械的に行うことが最大のポイントとなります。

自分のルールを守ることに自信がない場合はあらかじめ逆指値注文を入れておくことをおすすめします。

損切りはどの水準で行えばよいか

損切りは通常のトレードであれば利幅よりも狭くするのが一般的です。

しかし、スキャルピングでは勝率が高いなら利幅よりも損切り幅が大きくなってもOKです。ルールに基づいてトータルで勝てばよいので自分の投資スタイルに合わせて損切りルールを決めていけばよいです。

固定で損切りのpipsを決めるなら、勝率に合わせて損切りの値幅の目安を決めていく方法もあります。

例えばそれぞれ10回トレードするとして

勝率60%の場合

利確:5pips、損切り:15pips

5×6-15×4=-30pips

利確:5pips、損切り:10pips

5×6-10×4=-10pips

利確:5pips、損切り:5pips

5×6-5×4=10pips

勝率70%の場合

利確:5pips、損切り:15pips

5×7-15×3=-10pips

利確:5pips、損切り:10pips

5×7-10×3=5pips

利確:5pips、損切り:5pips

5×7-5×3=20

勝率80%の場合

利確:5pips、損切り:15pips

5×8-15×2=10pips

利確:5pips、損切り:10pips

5×8-10×2=20pips

利確:5pips、損切り:5pips

5×8-5×2=30pips

このように、勝率が80%あれば損切りが利確の3倍の値幅であってもトータルでは勝ちになります。また、勝率が60%の場合も利確と損切りが同じ値幅でもトータルでは勝ちとなります。損切りの値幅はあなたのトレードルールの勝率を見て損切り率を決めていくと良いですね。

コメント